头图|视觉中国

在“家庭意外险&寿险该怎么配置?”一文中,我们对意外险和寿险应该怎么配、配给谁的问题有了大致的了解。截至目前,最基本的四个保险——重疾险、医疗险、意外险和寿险——已经为大家介绍完了,本篇内容将会为大家进一步介绍配保险需要规避的几个坑,这些坑每躲过一个,都可以帮我们省很多钱。

一、购买保险的渠道问题

很多有过买保险经历的同学都是在线下投保,通过保险代理人的介绍来选择“合适”的产品。 但实际上,买保险和我们买其他东西并无差异,我们会发现:通过淘宝或京东等线上渠道购买东西更省钱,买保险也是一样的,线上投保要比线下更省钱。

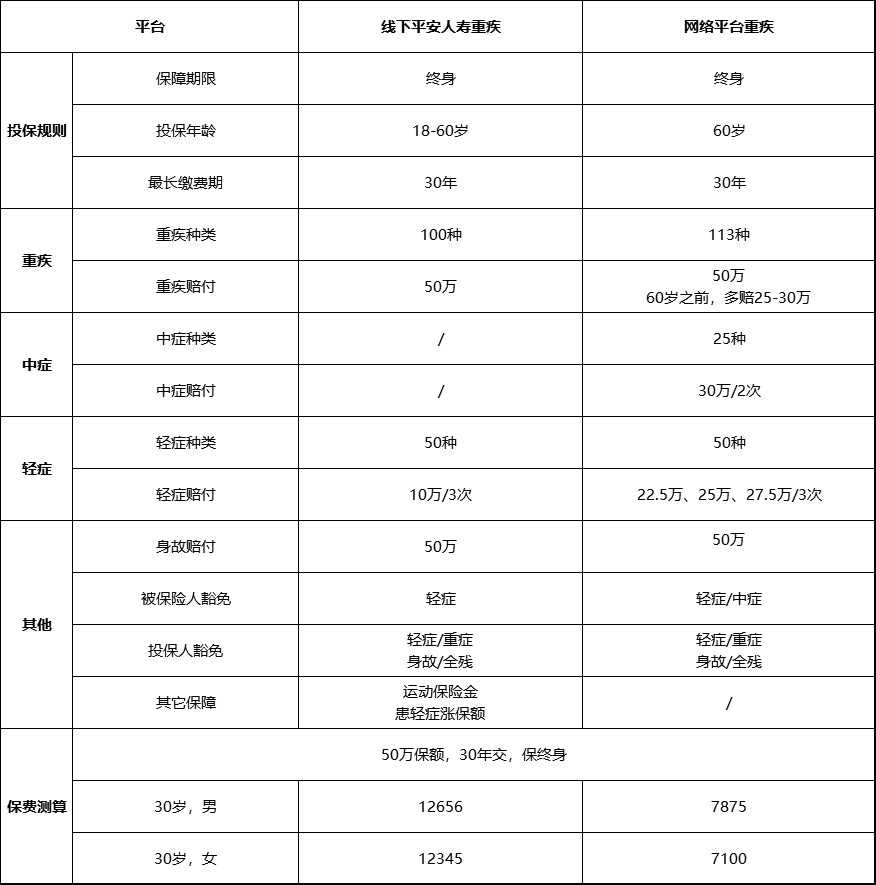

以平安人寿的重疾险为例,对比线下渠道和网络渠道可以发现:同样是50万保额的重疾险,保终身、30年交,线下渠道所售卖的重疾险要比线上的每年多缴纳近5000元。

平安人寿线上与线下渠道重疾险对比

可能有些同学又会担心:线上的保险产品在需要的时候真的能用上吗?毕竟是电子保单总觉得没有拿在手里的纸质保单靠谱。

其实,大部分人之所以知道线上投保便宜但还是选择线下渠道的原因,无外乎担心以下三点:

第一,线上买保险没有业务员理赔会不会不方便?

第二,线上保险赔付,速度会不会比线下慢很多?

第三,电子保单的法律效力如何,会不会不赔?

基于以上顾虑,最终很多人会被保险经纪人套路,或干脆放弃买保险了。但事实上,这三个问题其实都不是问题:

首先,一般售卖保险的线上平台都会配备相关业务客服,操作流程远比比线下省事,就比如:支付宝、微信微保等,功能较为齐全;

其次,在理赔速度方面,我国的《保险法》已经明确规定了保险赔付的时效问题,赔付速度与线上或线下的渠道没有直接关联,相反,互联网平台往往会比线下理赔的速度快很多;

最后是大多数人都很关心的电子保单的风险问题,其实这个问题根本就不是问题,就如同电子发票和纸质发票的效用是一样的,电子保单和纸质保单的效果也是一样的。

综上,在渠道方面,如果我们选择线下投保的话,可能是不够省钱的。

二、万能险&分红险,要不要买?

名字很诱人的“分红险”和“万能险”,到底要不要买呢?结论是: 不要买!为什么呢?

1、分红险

其实早在18世纪,分红险就已经出现了。当时有一个非常有公德心的精算师,名叫威廉·摩根,他在对自己公司的保险业务进行精算后发现,公司对投保人收取的保费好像有些贵了,而自己的公司也在经营业务之中赚了很多钱,于是他认为这样的做法对投保人并不公平,所以就利用分红的方式将公司经营利润的一部分返还给保单持有人,而这个理念后来慢慢地就演变成了“分红险”。

保险公司将公司盈余分给投保人,这样的理念乍一听上去还挺好的,但现实远没有我们想象那么丰满,为什么会这么说呢?

要讲清楚这个问题,我们就要回归到保险公司的本质来看。保险公司在本质上是一家经营风险的公司,而风险的最大特征就是其不确定性,也就是说,保险公司并不能精准地预判未来会发生的风险和损失。那么在这种情况下,它会怎么做呢? 它会尽可能地选取比较保守的方法。

在预测不了风险的情况下,保险公司要想让公司收取的保费足够应对未来理赔的支出就必须多收保费,如此一来就不能采用比较保守的定价策略,但如果保费过高,产品就会失去竞争力,卖起来也就没那么抢手了。那么在这种情况下,保险公司就需要考虑:有没有一种方法既能让保险公司收到足够的保费又不会损害产品的竞争力呢?

而问题的答案就是我们的保单分红。保单分红的实质其实就是之前的保费收多了,只要未来保险公司有盈利,那它就会将盈利的一部分拿出来返还给被保险人。其实,这并不算是真正意义上的分红,与其说是分红,倒不如说是在保守假设的基础上将多交的保费在一定情况下返还给被保险人,而被保险人拿回来的分红就是之前交保费的时候多交的那一部分。

所以,尽管“分红险”听起来十分诱人,但我们并不建议配。当然,对“分红险”感兴趣的朋友还是可以继续深入了解一下。

2、万能险

“万能险”跟“分红险”的概念差不多,其实就是保险公司为了营销、吸引大众眼球而搞出来的一个产品,投资的性价比并不高。

无论什么时候,我们都要谨记:买保险就是买保险,不要想着以保险的方式来解决理财、养老的问题,你想的越多,出错和被钻空子的几率就会越大。毕竟商业保险公司并不是公益组织,他们的精算师一定比我们会算,不要被花里胡哨的数字所蒙蔽。

三、买保险之前去体检?

现实生活中,很多同学平时都懒得去定期做体检,但一到买保险时被问到不确定的情况时,就会忙前忙后地约体检,如果你也是这样做的话,那就大错特错了。

1、在投保之前,能不体检就不体检

在这里会涉及到保险产品当中的一个概念——“健康告知”。那么,什么是“健康告知”呢?其实就是把你所知道的自己的身体健康状况“如实”地告知保险公司,以此来决定保险公司是否能卖给你保险、卖给你的话会以什么样的价格以及如果出现意外情况后是否能够获得正常赔付。

在“健康告知”的概念当中有两个关键词——“你知道”、“如实”,为什么这两个词这么关键呢?接下来我们来看一个案例。

2017年5月份,一男子张某在一家公司投保了30万的重疾险,2019年4月份在医院确诊“左肺原位癌”,其家人找保险公司理赔,但保险公司却拒绝赔偿,为什么呢?

原因在于,保险公司查出张某在购买保险前曾多次因肺部不适就医,且有多次CT 记录显示“肺结节”,但张某并没有将这一情况告知保险公司。实际上,肺结节只是一种肺部疾病,并不是癌症,因此张某家人对这一结果表示异议,并提起诉讼,最终法院支持拒赔,根据我国《保险法》第16条第4款规定:“投保人故意不如实告知,保险公司不赔且不退还保费。“

2、不隐瞒就行

在这里给大家举个简单的例子:

我有一个年纪略大的朋友,想在身体还比较健康的时候买个重疾险。为了在买保险的时候做到不隐瞒,因此就在投保之前进行体检以明确自己的身体状况。但在体检之后,朋友发现自己有较为严重的高血压以及初期的萎缩性胃炎。原本可以购买重疾险的他,则因为这次体检检查出了问题,将本来不知道的健康状况变为已知而左右为难。经过一番挣扎之后,他选择了如实告知,原本保险公司能给保50万,最终只给保了30万,保费自然也便宜不了。

其实,只要是在不知情的情况下,即使生病了也不会违背健康告知原则。在这里给大家提个醒:千万不要自己给自己设置障碍,买保险是买保险,健康体检是健康体检,切忌将混在一起。如果近期有体检规划的朋友,建议提前把保险买好,尽量不要出现想买保险的时候,才发现自己已经没有资格买的情况。

除此之外,还有一个小细节需要提醒大家注意。可能有些朋友曾经遇到过续保前的体检优惠活动,简单来说就是一年期的保险快到续保的时候,保险公司会联系你说可以赠送免费的体检套餐,体检后如果身体状况良好就可以降低续保保费。其实这是一个大坑,因为一旦你体检出了问题,保险公司就有可能以各种理由不再续保或者提高续保的保费,得不偿失。

3、如何做好健康告知?

第一,被询问的告知,即问什么答什么,不问就不答。就比如,对于高血压不到160/100的投保人保险公司是承保的,但保费会比没有高血压的投保人高,那么如果被问到是否有高血压高到160/100的情况时,你只需要回答没有就好了,千万不要说有高血压但没有那么高,这样只会提高自己的投保成本。

第二,有记录的告知,即个人的身体健康状况要以医院或体检机构留下的就诊记录为准,特别是用医保卡就诊的,这些记录保险公司在核保时都会进行一一核实的。在这里要提醒大家,千万不要随便外借自己的医保卡,以防给自己造成不必要的麻烦。

以上就是购买保险时,关于体检和健康告知方面需要注意的地方。当然,定期体检是一件好事,但对于近期有购买保险打算的同学来说,体检的规划可以稍作推迟,仅作提示。

评论