头图|视觉中国

不同的人生阶段,该如何配置资产呢?

很多人在单身的时候,一人吃饱全家不饿,可等到组建家庭之后,首付是压力、养娃是压力、爸妈的养老也得顾上,无形之间肩上的担子就变得沉重起来,此时才意识到专款专用、提前做资产配置的重要性。

那么,何为资产配置的最好时机呢?答案是从现在开始。

资产配置一定不能是你缺钱之后才去考虑的事情,因为它要考量的是包括你和你的家人在内未来数十年的各种人生需要,它不仅横跨你的整个人生阶段,还要把上有老下有小的不同年龄阶段的需求全部综合考虑在一起。那么,具体该怎么做呢?

一、资产配置在配置什么?

首先,你得知道,资产配置都包含哪些部分?

如果把我们的人生比作一次飞机旅行,那么在你的财富增值计划当中,一定有一部分是用来做飞机燃料起飞的,一部分是需要用来做降落伞的,因为一旦有风险便可以借此进行软着陆,另外还有一部分是用作维修费用的。而做这些的核心目的都是为了让飞机飞的又稳又快,也就是让资产配置最优化,而将这些因素放到个人资产配置里,就变成了我们之前所提到的标准普尔模型。

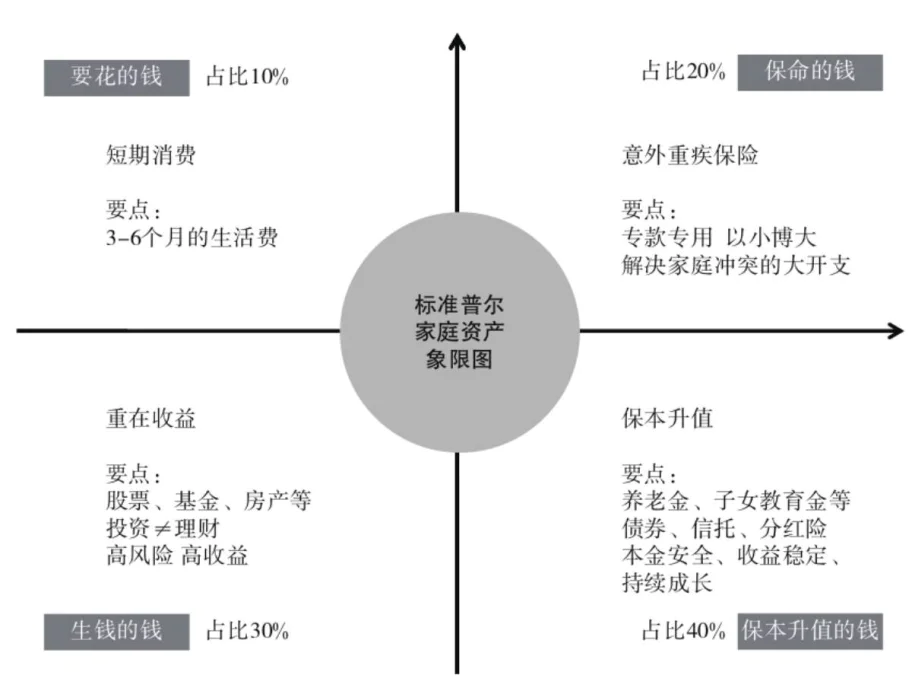

这个模型是指:一个健康的家庭资产配置分成四个模块,分别是要花的钱、生钱的钱、保本升值的钱和保命的钱,而今天的内容将重点分析每个人如何根据自己的实际情况,来确定每一个模块的占比区间。

标准普尔模型

首先我们来看一下原版美国的这张表中,对于这四部分资产的占比分别给了我们怎样的建议:

1、要花的钱

第一部分是为了满足日常的短期消费要花的钱,比如交水电费、物业费、买菜、买化妆品等,这一部分在全部的资产配置里占比10%;

2、保命的钱

第二部分是用来配置一些保障型保险的保命钱,占比20%,这部分的保险配置作用可以这样理解:生活中出现不确定的意外风险时,可以用来兜底;

3、生钱的钱

第三部分是用来生钱的钱,占比30%。在前面的课程当中我们已经讲过了生钱资产的概念,这里的30%我们可以理解为“激进型股票型资产”,比如指数基金、主动基金等,重在收益。

4、保本升值的钱

第四部分是保本升值的钱,占比40%。这笔钱的第一要义就是要求本金安全、收益稳定,所以这些钱可以用来买一些债券基金。

二、于你而言,资产该如何配置?

前面我们讲到了美国原版的标准普尔资产负债表为我们提供的每部分占比的建议,那么当使用环境转换为中国时,这种配置比例可以直接拿来用吗?

答案是否定的。虽然这个表当中所列举的资产分类值得我们借鉴,但这四部分的占比则需要稍作调整,接下来我们就来逐一分析。

首先是要花的钱,这部分的占比调整为多少呢?之前我们讲到,要花的钱只要留足3到6个月的家庭支出就可以,至于占比究竟是5%还是10%,这一点并不重要,重要的是你要留出来3到6个月的家庭开销。

如果你的资产量很大(比如1千万),那留10%也就是100万的急用钱是没有必要的;相反,如果你的资产量很小,总共就只有1000块钱,那你留10%也就是100块则不够用。因此,这部分要花的钱只要能够满足日常花销即可,不需要参考10%这个标准。

接下来再看第二部分:保命的钱。在原版表当中建议为20%的占比,但其实根本没有必要。比如,有个朋友前两年才开始做资产配置,给家里做配置配了10%的保险,期间各种问圈内的朋友该怎么配、配什么,第二年就直呼太坑,为什么呢?

这位朋友的家庭年收入在百万左右,她按照10%的配置比例,花了10万块钱,将家里老老小小各种险都配置齐全了,甚至有些还是打水漂的钱,比如配一千万医疗险......而懂行之后,第二年再次配置保险的时候,她只花了3万多就把一家人配的整整齐齐,这样算下来,保险的配置比例才占到一年总收入的3%左右。

简单来说,在中国,各方面的社保、医保保障体系都很友好,一旦有意外或者风险发生,几百、几千的投保成本就能获得几十万、几百万的赔付保障。但比较起来,美国的医疗保障体系远不比国内,所以可能需要多配一点。而在国内,每年只需要拿出年收入的5%-10%这样的比例去配置保险,就完全足够了。

以上就是要花的钱和保命的钱的配置比例,接下来我们再看剩下的两种资产:生钱资产和保本的资产。这两种资产在人生的不同阶段,每个人的投资风格会不太一样,因此其比例也是在不断动态调整的。

比如,对于一个刚毕业的小伙子和一个50岁的大叔来说,他们的收入支出和需要承担的风险是完全不一样,年轻的时候可以激进一点,多配点生钱资产,而老了之后,保本的钱就要多配置一点了。

那么,具体来说这两部分的资产在不同的年龄阶段,分别要占多少比例呢?

在这里,教大家一个公式:“平均年龄评估法”,在这个公式当中,生钱资产的配置比例=100-家庭成员的平均年龄。

其实,这个公式的底层逻辑就是根据不同的年龄段,做不同的投资比例调整。在这里要注意的是,未成年儿童是需要计入计算的,因为有了孩子,家庭的风险承受能力就会相对弱一些,当孩子毕业参加工作以后就可以不计算在内了,因为慢慢地孩子自己会有收入,就不会那么依赖家庭了,而这时候,家庭的风险承受能力就会稍微增强一些。

举例来说,两口之家,丈夫和妻子都是30岁。那么,这个家庭生钱资产的配置比例,就等于 100-(30+30)/2 ,也就是说,他们的生钱资产可以配置到70%的比例,家庭风险比较小,投资风格就可以稍微激进一些;

接下来再举一个三口之家的例子,爸爸和妈妈分别45岁,孩子毕业走入社会参加工作了,那么这时候,这个家庭的生钱资产的配置比例,就是100-(45+45)/2,也就是说对于这个家庭而言,股票型基金这些生钱资产可以配置到55%的比例。

当然,在这里还有一个注意事项:通常来说,当一个家庭中的生钱资产比例下降到30%的时候,就不应该继续下降了。也就是说,一个家庭里至少要有30%的平衡型基金配置。

算出生钱资产的配置比例之后剩余的钱就是保本的钱了,这些钱可以用来购买我们之前讲到的稳定性强、风险比较低的债券型基金,做一下股债搭配策略。

三、总结

在资产配置的落地阶段也就是在实际投资当中,根据标准普尔配置象限四类资产,我们确定了投资比例,其中要花的钱要满足家庭3-6个月的开销,保险部分可以配置到5%-10%之间,剩下的生钱资产也就是股票型基金的配置比例,可以用家庭平均年龄评估法这个公式来确定,也就是100减去家庭平均年龄的方法。这样一来,在每个年龄阶段的资产配置比例,都有了一个比较合理的参考值。

这个公式就是我们未来做自己资产组合的时候所遵循的一条准线。这个比例是很多家庭在多种情景之下所总结一个十分有价值的标准,你可以偶尔偏离,但是不能长期大幅度偏离。

以上就是我们今天所讲的关于家庭资产的配置比例的问题,同学们可以根据自己的年龄和资产规模进行灵活掌握。

评论