头图来自视觉中国

#听取音频,解读双眼

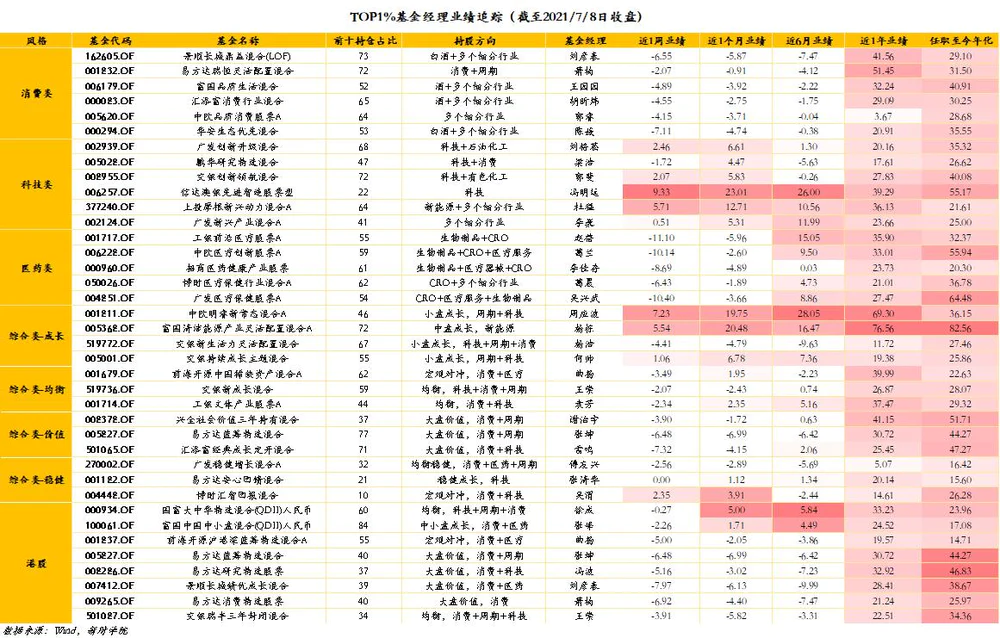

上周我们给大家分析完上半年排名靠前的基金经理之后(今日暴跌!能抄底吗?),很多朋友问能不能再讲一下明星基金经理的业绩,很多人对其中几位不论是业绩好还是业绩不好的明星基金经理非常关心。今天我们来简单聊一聊最近半年业绩比较好和比较一般的明星基金经理业绩,等到本月末基金的二季报披露后我们再详细地对每位明星基金经理的持仓以及业绩进行分析。

从整体来看近6个月的业绩,我们可以看到消费类基金经理和综合类里的大部分基金经理在过去6个月里表现都不好,跌幅大多都在0-10%的区间里。表现比较好的主要是科技和医药方向,其中医药主要是春节暴跌后的反弹中表现非常好,科技主要是在最近两个月的二季度行情中表现很好,尤其是新能源和芯片两大赛道方向。

先来说表现不太好的消费,整个方向表现虽然不好,但其实主要是消费在春节暴跌后整体反弹不佳,其中白酒虽然表现最好,但反弹较多的主要是二三线白酒以及成长性比较好的中端白酒,而基金经理重仓的高端白酒反弹基本都比较一般。

消费方向里表现最好的恰好是大家之前一直有些疑问的郭睿,他的业绩在春节前其实是远不如那些重仓白酒的基金经理。正如我们之前所说虽然消费行业对白酒的依赖已经成为一个十分严重的问题,而且得益于白酒优异的表现,这些重仓白酒的消费基金表现也相当不错。但同样地,为了避免大家的持仓过度集中在白酒上,因此即使在去年下半年郭睿业绩明显落后的情况下我们也没有将他移出TOP1%基金经理池。最近半年他重仓的纺织服装、食品等方向的个股为他提供了不少的收益从而成为过去6个月中表现最好的消费基金经理,在整体跌幅较大的情况下基本没有亏损。

至于表现最差的刘彦春,按照他二季度公布的持仓来看,在重仓迈瑞医疗、药明康德、爱尔眼科等个股的情况下,他整体的业绩不应该和其他的消费方向的基金经理差距如此之大,我们猜测他极有可能在医药股上涨的过程中做了部分调仓,并没有完全受益于医药股的强势反弹。

再来看一下综合类基金经理,基本上来看明显是成长方向的基金经理优于其他价值、均衡方向的基金经理,最近几个月的成长修复行情对他们前半年的业绩影响非常大,而且从文稿中的表格中我们可以看到,成长方向的综合型基金经理主要的业绩向上的时间区间就在最近1个月。其中表现最好的中欧基金周应波和富国基金杨栋,基本上都是重仓了新能源这条赛道。杨浩作为一个以消费成长风格个股为主要持仓的成长方向基金经理,完全错过了这一波成长复苏的行情,导致他最近6个月的业绩亏了9.63%,成为4位综合成长类基金经理中唯一一个没有盈利的基金经理。

其他表现比较好的基金经理分别是交银基金的何帅和工银瑞信的袁芳,表现较差的则是易方达基金的张坤和广发基金的傅友兴。何帅在抛弃了一季度以及去年重仓的地产后重新转向成长方向,新能源以及半导体方向的持仓在最近1个月给他贡献了相当多的业绩。袁芳我们在四月份给大家分析的二季度持仓中就讲过,作为二季度调仓最为成功的基金经理取得了较好的表现。

广发基金的傅友兴在整体股票仓位仅有50%的前提下近6个月业绩亏损了5.69%,这是非常大的失误,从他的前十大持仓中我们看不出亏损的主要来源。不过根据一季报中投资行业的分布,他有超过一半的仓位在制造业上,而从制造业代表指数沪深300疲弱的走势来看,这应该是他表现不佳的主要原因。

至于易方达基金的张坤,需要我们重点聊一下,大家对于张坤的关注非常大,而他最近的业绩又明显落后于其他方向的综合类基金经理。从他的投资风格来看,他在二季度进行大规模调仓的概率不大,而且他基金的规模也决定了无法进行大规模的调仓。从他的持仓来看,我们推测基金的亏损主要来自他的港股持仓,尤其是美团、腾讯和香港交易所。

虽然他买入这三只股票的时间非常早,其中腾讯和香港交易所在2019年就已经买入,美团则在2020年2季度就已经买入。但是他基金规模的扩大恰好在2020年2季度。尤其是去年末、今年初的节点,规模直接从原来的不足百亿膨胀为880亿。

这些资金买入后他为了保持持仓比例,应该是对这些个股进行了加仓,相当于被迫高位加仓,随着港股市场尤其是这三只个股的暴跌,绝大多数在这一波基金规模膨胀中买入的投资者的体验都非常差,而这类投资者可以说是占了多数,这也是我们为什么到处都可以看到关于张坤基金业绩疑问的原因。

从这点来说,和我们一直倡导大家的一样,投资中的第一大忌永远是追涨杀跌。标的质量再好,基本面逻辑再硬,从众追涨在高位,最后依然免不了亏损的结局。

以张坤的持仓逻辑来看,他在二季度不一定会做多大的调仓,而这些个股短期暴跌的情况下,大概率很难出现快速的反弹。以短期投资为目的并持有这只基金的投资者可以等二季报出炉后,视调仓情况来决定是否要卖出这只基金。有耐心长期持有的投资者可以考虑在未来可能的熊市里通过定投拉低成本,通过长期持有在下一轮牛市翻盘,以张坤的实力来看,再创新高是大概率的事,只不过是时间的问题而已。

至于港股方向TOP1%基金,港股持仓较高的两位基金经理国富基金徐成以及富国基金张峰表现都相当不错,在过去6个月的收益均在5%左右,这两位基金经理对于港股的认知基本上可以算是公募基金经理中最优秀的两位了。

总结一下,今天分析了过去半年TOP1%基金经理中业绩比较值得注意的几位,其实从这些分析中大家也发现了,基金经理其实更类似于等风的人,市场的风来了业绩会一飞冲天,明星基金经理的意义在于比其他人飞的更高、更稳。但如果风没来,即使是明星基金经理也不可能真的逆市而为,该跌还是得跌,而且也可能会长时间地跌。从这个意义来说,大家既不需要神话明星基金经理,也不要认为买入一只明星基金经理的基金就可以一定盈利,任何时候都应该结合具体的市场环境、风格来进行详尽的分析。

评论