出品 | 妙投APP

作者 | 董必政

头图 | 视觉中国

储能电池全球第3,动力电池国内前5,亿纬锂能于近日发布了2023年年报。

然而,这份成绩单并不理想。

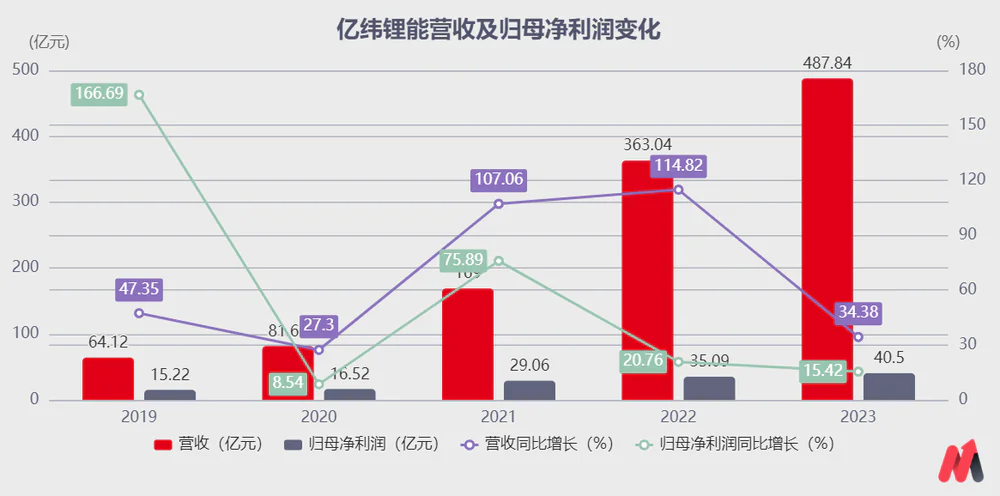

2023年公司实现营收为487.83亿元,同比增长34.38%;实现归母净利润40.50亿元,同比增长15.42%;实现扣非净利润27.55亿元,同比增长2.23%。

(数据来源:Choice)

相较2022年,公司的业绩增速有了明显的下滑。在锂电池产能过剩的背景下,亿纬锂能也扛不住了。

一、卷不过头部厂商

3月17日,在中国电动汽车百人会论坛(2024)上,亿纬锂能董事长刘金成表示,宁德、比亚迪的两强格局已经形成,二线电池企业没有资格去“卷”,也卷不过宁德时代、比亚迪。

投降输一半,事实也的确如此。

(图片来源:电影赌侠)

锂电池处于产能过剩的局面,锂电池跌价,各锂电池企业均受到波及。

不少锂电企业陷入增速放缓,甚至亏损的境地。

2023年亿纬锂能实现营收为487.83亿元,同比增长34.38%。公司实现归母净利润40.50亿元,同比增长15.42%。

数据看上去还不错,但公司的归母净利润增速却低于营收增速。

而,锂电龙头宁德时代2023年实现营业总收入4009.17亿元,同比增长22.01%;实现归母净利润441.21亿元,同比增长43.58%。其归母净利润增速高于营收增速。

这,与亿纬锂能的“增收不增利”,在盈利能力上形成了鲜明的对比。

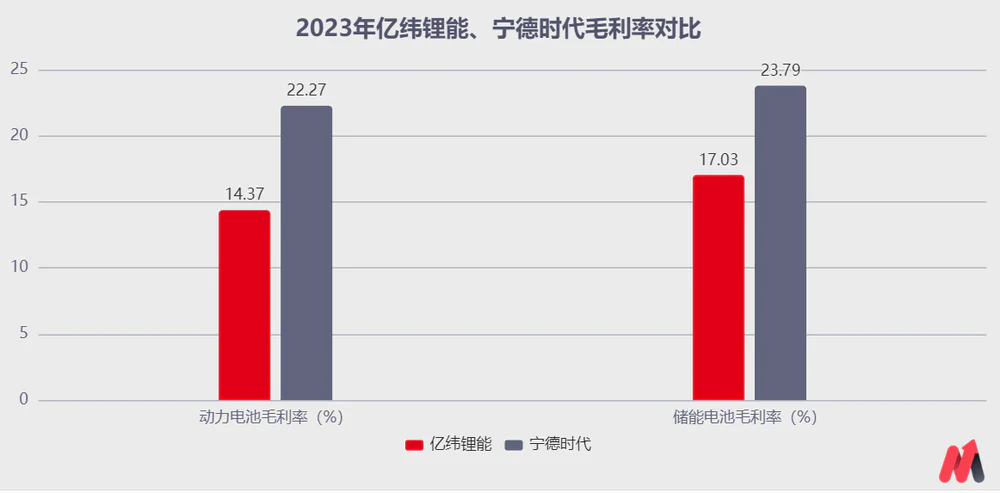

另外,从产品来看,亿纬锂能的动力电池、储能电池毛利率,远低于宁德时代。

2023年宁德时代的动力电池、储能电池的毛利率分别为22.27%、23.79%;2023年亿纬锂能的动力电池、储能电池的毛利率分别为14.37%、17.03%。

(数据来源:choice)

究其原因,妙投认为,亿纬锂能差在规模上。

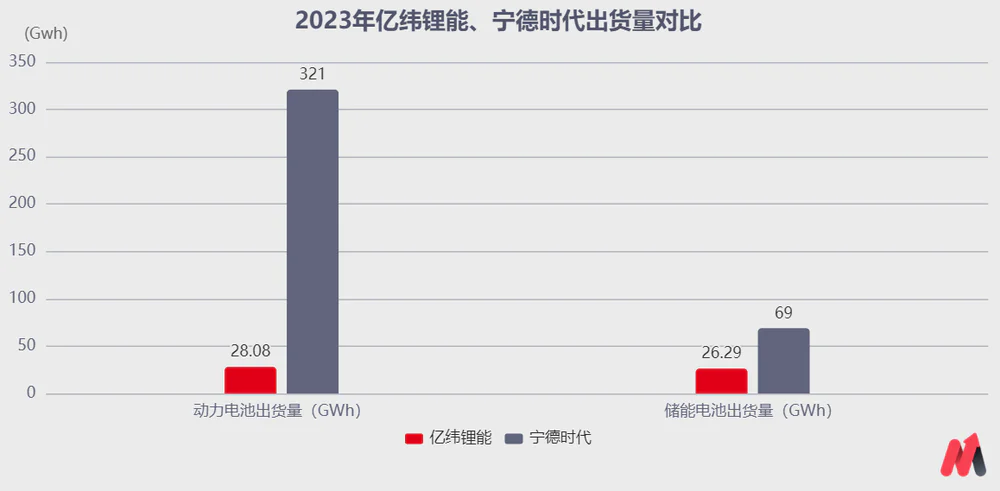

亿纬锂能,当前已实现锂原电池连续8年销售额和出口额国内第1,储能电池2023年出货量排名位居全球第3,动力电池2023年国内出货位居全国前5。

2023年亿纬锂能实现动力电池出货量为28.08GWh,储能电池出货量为26.29GWh。

2023年宁德时代实现锂离子电池销量390GWh。其中,动力电池系统销量321GWh,储能电池系统销量69GWh。

(数据来源:公司财报)

可见,亿纬锂能的动力电池的出货量不足宁德时代的1/10,储能电池的出货量不足的宁德时代的40%。

而规模优势能够帮助厂商产业链中获得较强的议价权,帮助其在锂电材料、电芯价格产生的价格传导落差中获取优势,并体现在毛利率上。

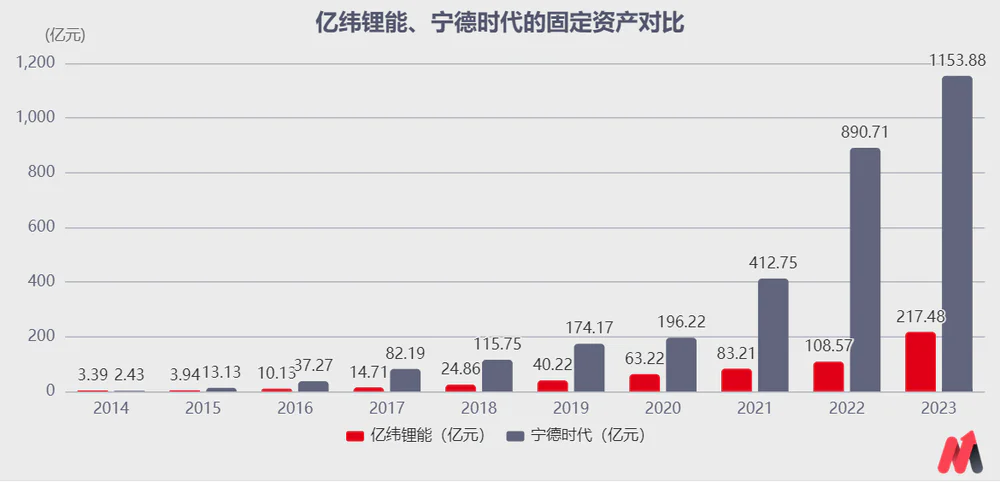

妙投认为,造成规模优势的最大的区别的是,亿纬锂能保守,宁德时代敢赌。

2015~2018年电池技术进入摸索期,亿纬锂能的战略是同时布局磷酸铁锂方形电池、三元小圆柱电池、三元软包电池、三元方形电池,不押任何技术路线,通过多技术布局找寻更多的生存空间。

2018年底亿纬锂能形成11GWh产能。其中,磷酸铁锂方形的产能为4.5GWh,三元圆柱的产能为3.5GWh,三元软包的产能为1.5GWh,三元方形的产能为1.5GWh。

而,当时的比亚迪和宁德时代,专注于方形电池的战略。

由于“摊大饼”的战略,亿纬锂能在产能扩张上也较为保守,错过了当时行业发展最迅猛的这几年。

而宁德时代的创始人曾毓群敢下重注,扩产、扩产、再扩产。2021年,宁德时代更是融资582亿用于锂电池产能的扩建。

(图片来源:公开网络)

从固定资产变化来看,亿纬锂能扩产幅度小于宁德时代,其固定资产也远落后于宁德时代。2023年亿纬锂能的固定资产约为宁德时代的1/5。

(数据来源:choice)

这样一来,亿纬锂能逐年被宁德时代拉开差距,且越拉越大。

果然,还是勇敢者先享受世界。

想必,亿纬锂能董事长刘金成一边喊出“卷不过宁德时代、比亚迪”,也一边后悔当初过于保守。

二、难有较大的增长

在国内市场,锂电池产能过剩,已经是不争的事实。

在需求方面,据GGII预计2024年中国的锂电池市场出货量将超过1100GWh,同比增长27%。其中,动力电池出货量将超过820GWh,同比增长20%;储能电池出货量将超过200GWh,同比增长25%。

从规划产能看,据高工锂电,到2025年中国锂电池市场规划产能超4000GWh, 远超市场实际出货量预期。

因此,未来2年亿纬锂能等二线厂商在国内市场仍将面临激烈的竞争。

当下,锂电池出海被视为产能过剩下的破局之路。

但,从亿纬锂能2023年年报来看,亿纬锂能发力的市场仍在国内,而非出海。

从业务地区来看,亿纬锂能的境内业务占比从2022年的65.21%提升至2023年的72.73%。

从具体营收来看,2023年亿纬锂能的海外营收为113亿元,同比增长5.55%。

反观宁德时代,2023年宁德时代的境外营收为1310亿,同比增长99.45%。

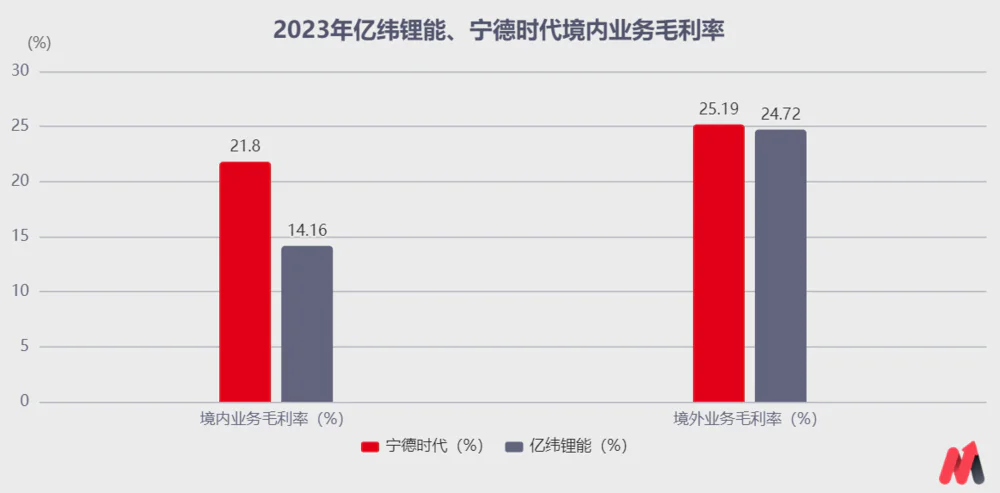

值得注意的是,锂电池出海的毛利率更高。据亿纬锂能、宁德时代年报显示,宁德时代境外业务的毛利率为25.19%,高于国内的21.80%;而亿纬锂能的境外业务的毛利率为24.72%,也高于国内的14.16%。

(数据来源:choice)

海外市场增速更快,毛利率更高,但亿纬锂能的海外战略又“怂”了。

在海外市场方面,海外新能源汽车渗透率远低于国内,未来市场增速将高于国内市场。尤其是,2023年美国新能源渗透率仅为9.4%。

根据亿纬锂能年报,随着全球绿色出行理念的普及和各国政府减碳政策的推动,海外两轮车电动化处于快速增长阶段,带动出行市场锂电池需求快速增长。

尽管,亿纬锂能认为锂电池需求将在海外快速增长;但,公司并没有在海外布局太多的产能。

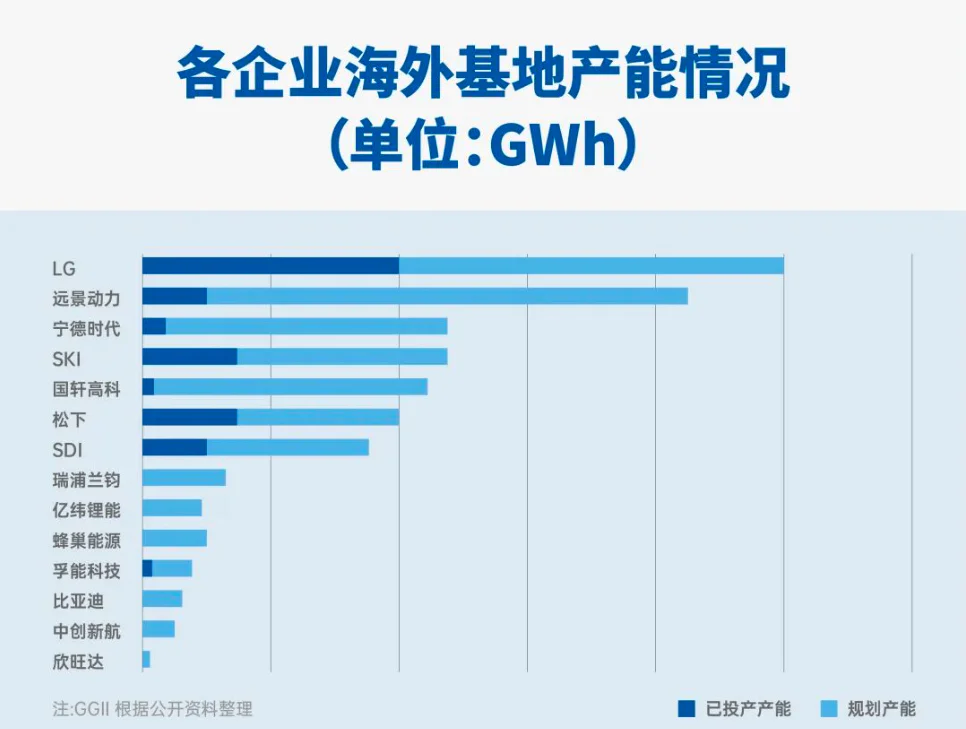

据GGII数据显示,亿纬锂能在海外规划的产能低于宁德时代、远景动力、国轩高科等境内厂商。

这次,亿纬锂能明知海外市场机会大于国内,但海外产能规划又慢了一拍。

不想当将军的士兵,真的不是好士兵。可见,亿纬锂能在海外市场难有大的作为。

海外战略保守,国内市场打不过宁德时代等头部厂商。如此可见,亿纬锂能顺利度过这次产能过剩的危机,就已经非常不错了。

此外,管理层对当下的市场环境,也没有太高的预期。根据投资关系记录表,亿纬锂能今年的经营目标是精耕细作、颗粒归仓,希望建设的每一个工厂都能实现盈利。

因此,妙投认为2024年亿纬锂能的业绩,也不会有太多的惊喜。

另外,自亿纬锂能发布2023年年报后,股价仍持续低迷。行业产能过剩叠加公司战略保守,或许成为了亿纬锂能逐步淡出资本市场的重要原因。

免责声明:本文内容仅供参考,文中信息或所表达的意见不构成投资建议,请读者谨慎作出投资决策。

评论