本文来自微信公众号:大马哈投资(ID:damahatouzi),作者:我叫大马哈,原文标题:《策略指数,远不止红利》,头图:视觉中国

过去几年是ETF行业发展的大年,行业、宽基以及跨境ETF大放异彩,然而跟踪策略指数的策略ETF无论是在规模还是认知度上,一直表现得不温不火。近两年红利指数的走红,让很多投资者开始认识到策略指数(Smart Beta)的配置价值。

一、策略指数知多少?

在对策略指数进行展开之前,还是简单说说什么是策略指数,我对策略指数的理解是:

(1)策略指数是量化投资的简单及透明化版本,很多人都觉得量化投资不透明,策略指数的编制规则为大家理解量化打开了一扇很好的窗口,策略指数将量化投资最常采用选股因子的表现展现给投资者;

(2)策略指数背后采用的因子相对业绩基准在长期大多有着不错超额收益(但不稳定),其背后有着可解释的投资逻辑,或反映价值投资的基本原理或反映人性。

目前,大家可能相对熟悉红利(低波)策略指数,其实策略指数远不止这些,市面还有非常多的不为人知的策略指数,它们的表现也呈现出非常明显的差异。

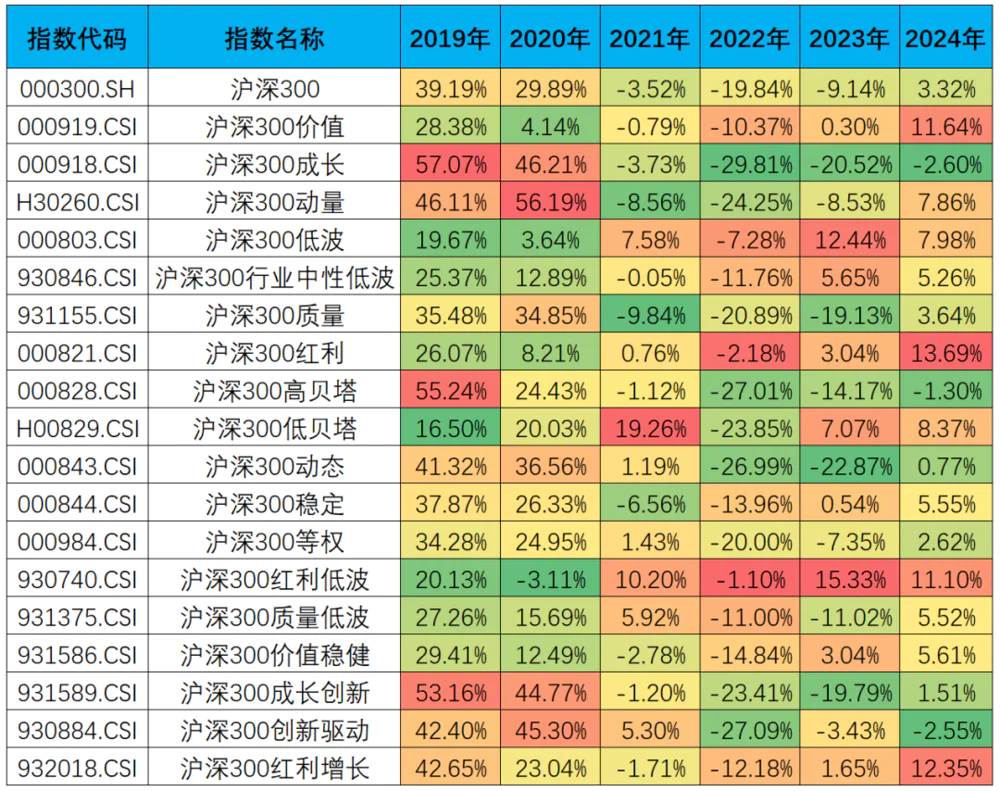

上面两张表列出了中证指数公司编制的以沪深300为母指数的一系列策略指数2019年来的分年度及区间表现,不难发现红利及低波只是策略指数的冰山一角。除此之外,还有成长、价值、动量、质量、高低贝塔及红利增长等单类因子策略指数,也有质量低波及红利低波这样的多因子策略指数,由于指数编制方式不同,自然也表现得千差万别,这也为我们观察市场微观风格表现提供了一个很好的窗口。

二、沪深300成长&沪深300价值

成长和价值是资本市场两大永恒的主题,沪深300成长和沪深300价值两个指数的年度表现很好的反映了这几年价值和成长风格的切换。

2019年和2020年是成长风格的大年和价值风格的小年,这两年沪深300成长的分年度收益分别为57.07%和46.21%,大幅跑赢沪深300;而同期沪深300价值的分年度收益分别仅28.38%和4.41%,大幅跑输沪深300。2021年则是价值和成长风格的切换之年,价值风格开始略微占优。2022年至今则是价值风格的复仇之年,每年自然年度沪深300价值不仅显著跑赢沪深300成长,也跑赢沪深300。

如果以2021年1月底为成长风格和价值风格切换的分界点,那么在这之前沪深300成长和沪深300价值分别上涨139.16%和36.93%,成长秒杀价值;在这之后沪深300成长和沪深300价值分别下跌49.77%和2.78%,成长风格腰斩,而价值风格几乎没有下跌。

经过这么一来一回,我们再看2019年至今整个区间两指数的表现,沪深300价值表现反而优于沪深300成长,沪深300成长在2019-2020年积累的超额尽数回吐,这正所谓每一类风格都有自己的专属时区,不必谁diss谁。我们需要警惕的是,大部分投资者很容易陷入线性外推,2019年和2020年很多人认为未来是成长风格的天下,价值风格没有未来,后面的结果大家都看到了;

那么站在现在这个点,很多人又开始认为未来成长风格式微,价值风格才是未来,至于背后宏观逻辑都给想好了(日本经验),如果借鉴历史经验,我想这类观点恐怕也得犯之前类似的错误...

另外值得一提的是,中证指数公司编制的价值和成长风格指数相对显得比较粗糙,因此华夏定制了沪深300价值稳健(931586)和沪深成长创新指数(931589),根据上面表格长期来看这两只指数表现要更好些,但不管怎么说,他们的阶段性业绩差异也同样很好的表征了价值和成长风格的走势。

三、沪深300低波

对于“低波”这个概念,大家通常只在红利低波中听说过,但实际上低波作为一个单独的选股因子,其选股效果也是非常不错的,基本不输于红利。如果看沪深300低波指数2019年至今的表现,期间该指数上涨50.21%,表现优于沪深300价值,略差于沪深300红利和沪深300红利低波指数。分区间来看,该指数表现与红利及价值类指数贴近,在2021年之后的熊市行情中表现突出,2021年2月至今沪深300价值下跌2.78%,而沪深300低波则上涨22.21%。

再说到低波因子与红利因子表现相关度高的原因。低波因子是选取过去一段时间股价波动率相对较低的股票构成组合,而股票波动率低最重要的原因还是因为背后的上市公司业绩不性感,这一点体现在股价上是低波动率,体现在估值上则是低估值,而高分红与低估值高相关,这也是低波动率因子与高分红因子相关性高的原因,因为他们投向的是差不多的股票或者行业,尽管编制方法差异很大,但最终却是殊途同归。

至于低波因子与高分红因子的区别,低波因子相对更为重视止盈与止损,比如股价快速上涨或者快速下跌,波动率会快速放大,那么低波类指数会及时进行止盈或者止损,像最近几年的地产及保险股,一旦遇上行业持续的下行周期,股价往往更敏感,低波可以及时降低配置,相对而言偏基本面的红利类指数就回更滞后些,这也为该指数近几年取得较好的收益打下了基础。

红利因子则更为注重基本面,可以避免一些没有基本面仅仅是股价低波动的股票纳入组合。显然,红利和低波两者各有侧重,两者搭配使用的策略要更为稳健一些,这也是为什么这几年红利低波表现好且受到投资者关注的原因。

在低波指数的基础上,进一步衍生了行业中性低波指数,该指数编制方法同低波指数,只不过对行业相对基准的偏离做了中性处理。近几年沪深300行业中性低波表现弱于沪深300低波指数,这主要是因为对于一些存在陷阱的低估值行业,行业中性低波策略需要被动进行标准化配置。

鉴于低波指数的良好表现,之前很多公司布局了相关产品,景顺长城在2017年布局了中证500行业中性低波指数基金(003318),华安则在2018年和2019年先后布局500行业中性低波ETF(512260)和300行业中性低波ETF,不过这些产品整体反响平平,华安的300行业中性低波ETF还清盘了。不知道这类策略指数风潮再起,大家会不会开始注意到这类产品。

四、沪深300动量

动量指数的编制方法很简单,就是投资于过去一段时间表现更好的股票,想必大家对于动量指数的表现是很不屑的,那不就是追涨杀跌吗?

其实我觉得大家这样的看法多少有点偏见,这主要是因为:

(1)动量指数不是纯粹的以简单的收益率作为筛选标准,而是会对收益率进行股价波动率调整,对于过去一段时间表现突出但波动率很大的股票(这样的公司往往容易是概念炒作),因子值得分并不高。

(2)动量因子会倾向选取过去一段时间表现不错且股价波动率较低的长牛股票,对于这类股票,动量交易是一类有效的策略,比如像茅台这样的公司,似乎什么时候上车都不晚。

大家也可以看到,尽管动量指数一直被背着追涨杀跌的恶名,但近几年却表现出了越来越强的有效性,2019年至今的收益在50%以上,好于沪深300成长和价值,分阶段来看,在牛市中动量指数领涨,在熊市中也表现出了一定的抗跌性。

沪深300动量指数现在的编制规则已经考虑比较周到,不过我认为还存在着一定的优化空间,比如动量考察的时间区间可以更多元化,剔除反转性较强的个股,如果有公司能够对该指数作进一步改进,并推出相应的产品,比如沪深300动量ETF,我觉得还是挺值得期待的。

至于定位,除了强调锐度外,也可以强调长期持有(动量因子可以把长牛股票选出来)。目前创业板和科创板均有成长与动量因子结合的指数,而这两只指数在编制上更强调进攻,我觉得是时候改变投资者对动量指数只会进攻的刻板印象了。

而且,动量指数还可以自适应市场,现在的动量指数前十大行业分别为非银金融(15.9%)、食品饮料(15.8%)和银行(15.4%),今年300动量上涨7.86%,对此大家可想到?但如果结合编制规则想想,大家就容易理解了。我觉得,动量指数里面的学问多着呢,大家不要一板子将其拍死了,值得我们做进一步研究分析。

五、沪深300质量

质量因子,简单来说就是侧重于投资于高ROE、盈利质量高且具有不错成长性的股票,这一策略在2018年及之前取得极大的成功,2008年-2018年300质量上涨24.81%,而同期沪深300下跌43.60%。不过在2019年以来,该策略表现较差,在上半段的结构性牛市中基本跟上沪深300,而在下半段的熊市中则显著落后沪深300,进而整体表现差于沪深300。

我觉得该指数的表现与大家想象并不太相符,因为我们会觉得2019-2020年是质量投资之年,但该指数并没有表现出超额,反而在随后的熊市中大幅杀跌。对此我暂时还没太想明白,也欢迎大家发表自己的看法。

另外值得一提的是,将质量与低波叠加的沪深300质量低波指数,降低了指数向上的弹性,也让指数的抗跌性大幅增强,这也使得该指数过去几年的表现勉强跟上沪深300。另外在2018年及之前,质量与低波叠加后的300质量低波指数表现更加如虎添翼,2008年-2018年该指数上涨74%,对于这样长期不错但近期失效的指数,我觉得还是可以做些进一步的研究。

六、沪深300红利增长

在上述列及的策略指数中,沪深300红利成长是表现最好的一只指数,表现超越了沪深300。不仅,如此该指数在2018年之前表现也很突出,2014-2018年沪深300红利增长上涨99.86%,而同期沪深300仅上涨29.21%。

说到该指数的编制规则,我认为确切来说,该指数并不是一只高股息指数,因为主要侧重于选取连续分红年数长且分红金额大的公司作为指数成分,在加权方式上采用过去三年分红总金额加权。如果关注分红总金额,意味着指数里既有这样的传统高分红企业(如银行,股息率高份额金额也高),也有茅台这样的优质公司(股息率不高但分红金额大),更偏向大盘股。

这样的编制规则无意使得让指数形成了优质价值(高分红)及优质成长(分红金额大)兼具的哑铃型结构,像该指数目前的前六大行业分别是银行(30.3%)、食品饮料(18.2%)、石油石化(16.7%)、煤炭(9.3%)、建筑装饰(8%)和电力设备(5.4%)。

这样的编制规则挺有意思,只是其背后的深层次逻辑还有必要做进一步梳理,因为分红金额高并不能直接推导出指数表现好,这一选股指标带来的在行业配置上的哑铃型配置才能更说明指数表现好的问题,那这一“巧合”是必然还是偶然,未来还能持续吗?

七、其他策略指数

上面对沪深300一些有趣的策略指数进行了展开,不过有些问题我暂时也没有答案。除此之外,还有一些基于沪深300的策略指数,比如:

(1)高贝塔和低贝塔,低贝塔长期配置波动低的股票,其风格类似于低波和价值;高贝塔长期配置波动高的股票,这倒是有非常强的追涨杀跌,配置高换手率股票的感觉。果不其然,该指数不仅2019年以来表现差,在2018年及之前表现也落后指数了,缺乏长期配置价值,动量因子的锅是该让高贝塔来背了。

(2)动态和稳定在编制规则上考察基本面盈利和股价两者的稳定性,稳定性差的被归类为动态指数,反之则归类为稳定,这两类指数的表现上比较类似成长和价值。

(3)沪深300等权指数很容易理解,相对而言给小盘股更高的权重。

八、总结

通过如上的介绍,相信大家也了解到策略指数的丰富性,而且有很多我们了解得不多的策略指数有着不错的历史表现,值得我们做进一步。但是目前除了红利外,基金公司对这些策略指数产品的布局兴趣寥寥,这当中最重要的原因还是市场认知度的问题,现在ETF\指数这么卷,我觉得基金公司是不是也可以卷起来进行相关策略指数的布局与推广,说不定就成了?

毕竟这当中不少有趣的指数有着不错的表现,非常适合投资者长期持有,很多投资者对A股的期待可以在策略指数中得到满足。

可以说,做策略指数的推广是一件难而正确的事情,尽管中间有很多波折(像华夏这两年花大力气推出的3组6只自己编制的价值和成长指数ETF\联接,目前仍非常缺乏市场接受度),但还是值得基金公司多花点时间去培育市场。当然另一方面,作为我们投资者,是不是也可以摒弃对短期高收益的追求注重长期,更多的关注到策略指数的配置价值?基金公司和投资者来个双向奔赴,有何不可?

本文来自微信公众号:大马哈投资(ID:damahatouzi),作者:我叫大马哈,免责声明:本文内容仅供参照,文内信息或所表达的意见不构成任何投资建议,请读者谨慎作出投资决策。

评论